会社員だった方が、業務委託になったり、フリーランスになったりした場合、退職した次の日から「個人事業主」ということになります。

今後、もうメインとなる給与収入がなく、個人事業主としての収入しかないのであれば、事業所得で申告することが可能です。

そこで、最大65万円の控除が受けるために(そのほかにもさまざまな税メリットあり)、青色申告承認申請書を出すというのが定番のムーブとなります。

(売上規模が小さければ、雑所得で申告することもできます)

青色申告承認申請書の提出期限は

しかし、会社から独立したばかりのときは、ばたばたしているもの。

気がついたときには、「青色申告承認申請書の提出期限を過ぎてしまった」ということも、ままあることです。

会社をやめた翌日からフリーランスとしての仕事があるのであれば、そこから2カ月以内が提出期限です。

もし、会社を辞めたものの仕事がなく、開業準備に充てていたのであれば、初めて仕事を得た日に開業したとして、そこから2カ月以内となります。

昨年末に退職して、年始からフリーランスの仕事を受け始めた場合は、3月15日までです。

いずれにしても、期限は意外と早いです。

期限後に申請書を出しても、青色申告になるのは、翌年分からです。

期限までに出し忘れたら、その年分、最初の確定申告は、白色申告で行うしかありません。

税メリットの少ない白色申告で、それでも、「節税」、やれることはないのでしょうか?

白色の初年度なら雑所得+現金主義がおすすめ

白色申告になってしまったら、そして現金商売でないのであれば、最初は雑所得(業務)で申告するのがおすすめです。

なぜか。

フリーランス、特にライターの仕事などは、入金がけっこうあとになるものです。

12月に納品して、翌年2月末に入金があっても、12月納品分の税金は3月15日に納めないといけない。

雑所得(業務)であっても、「発生主義」、つまり、12月に納品したら、その年の売上、所得になるのが原則だからです。

ただし、独立前に会社員以外の仕事をしていなければ(2年前の業務に係る雑所得の収入が300万円以下ならば)、独立初年度から、「現金主義」、つまり、入金があったときの売上にする特例が使えます。

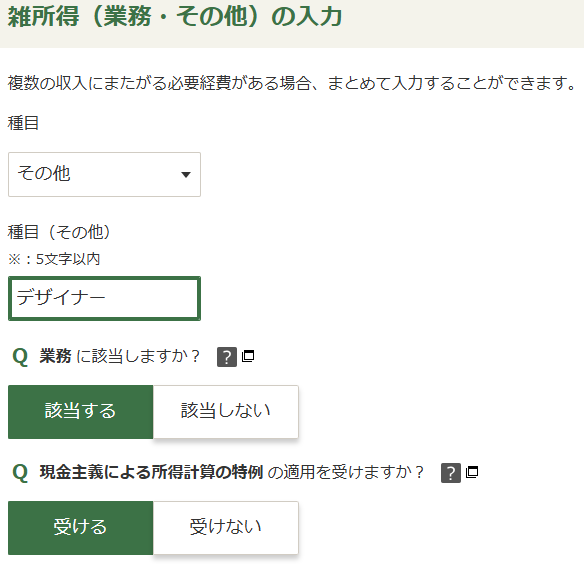

下図のように、「受ける」をクリックするだけでよく、税務署に届出書を出す必要はありません。

7月に開業して、順調に売上が伸びたものの、入金が2カ月後という仕事をしたと仮定すると、初年度の売上の金額は、現金主義のほうが小さくなります。

| 月 | 発生主義の売上 | 現金主義の売上 |

| 7 | 100,000 | |

| 8 | 200,000 | |

| 9 | 300,000 | 100,000 |

| 10 | 400,000 | 200,000 |

| 11 | 500,000 | 300,000 |

| 12 | 600,000 | 400,000 |

| 合計 | 2,100,000 | 1,000,000 |

税金のかかる時期を、あとおくりにできるわけです。

青色申告承認申請書を出せば、2年目からは税メリットも取れます。

その際は、次の様式を使うと、青色申告(事業所得)と同時に現金主義の特例が使えます。

雑所得と異なり、届出が必要で、申告期限は青色申告承認申請書と同じです。

A1-9 所得税の青色申告承認申請(兼)現金主義の所得計算による旨の届出手続|国税庁

青色申告の現金主義の特例は、雑所得の現金主義と異なり、2年前の売上が300万円を超えても、利益≒所得(専従者給与を引く前の金額)が300万円以下なら引き続き使えます。

事業所得になると、きちんと帳簿をつけて、勘定科目ごとの集計が必要になってきます。

現金主義なら、支払調書で売上が計算できる

現金主義のいいところは、税金を源泉徴収されるお仕事なら、支払調書で売上が計算できるところです。

お客様の発行する支払調書は、現金主義で集計されているから、自分自身の売上も現金主義なら、金額が一致します。

ただし、支払調書は必ずもらえるものではありませんので、売上の計上もれには注意です。

通帳や取引条件をよく確認して、源泉所得税を引かれる前の売上を計上します。

一方、「現金主義による所得計算の特例」を受けると、経費も原則として、現金主義になります。

クレジットカード払いのように、12月末時点で未引落しのセミナー代等は、経費にならなくなるので、気をつけましょう。

経費は現金払いのものが多いという方には、あまり影響はありませんが。

経費の現金主義には例外があります。10万円以上のものを買ったときは、別途計算が必要になります。

- 10万円以上の減価償却資産の償却費(白色申告だと、30万円未満のものを一度に経費にできません)

- 資産損失(減価償却資産の除却損など)

それでも、雑所得だと、経費の勘定科目を考える必要がありませんので、非常に楽です。

「青色申告、逃しちゃった!」と焦らず、まずは雑所得からフリーランスへの第一歩を始めてみるのも、悪くありません。

編集後記

お客様とメールしたり、ひたすらお客様の確定申告書をつくったり、データを整備したり、今年の売上予測をつくったり。つくるのは楽しいです。

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細