節税の基本として、「期末までに30万円未満の備品を購入し、業務目的で使用開始する」というのがあります。

(青色申告をしていることが前提です)

黒字見込みならそれでよいのですが、自分の気持ち的に、赤字を回避したいときもあるでしょう。

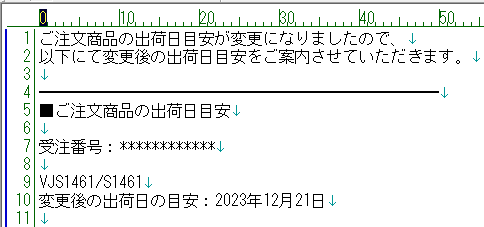

パソコンが必要だけど、別に今年届かなくていい。納期が来年だから注文した。そんなときに限って、次のようなメールが届いてしまうわけです。

いや、当初は 2024年1月9日 って言ってたのに、めっちゃ早まるやん。19日も早く届いてしまう。年度が違うでしょ。

今年の経費にするつもりはないんだけど。という場合、どうするか。

目次

経費にしないためには、箱から出さずに年を越させる

30万円未満を一気に経費にする場合も、資産として減価償却費を計上する場合も同じですが。

備品が経費になる、とはどういうことか。買った値段から価値が下がるから、下がった分が経費になるのです。

新品で買っても、箱から出して、起動したとたん中古品になって、ソフマップでも購入価格では買い取ってくれなくなりますよね。

その中古化したことによる価値減少を、経費と考えるのです。

反対に言うと、年内は箱から出さなければ、モノが届いていても、経費にしなくてよい。黒字を確保できます。

経費を減らすには、30万円未満を一気に経費にする特例を使わない

とはいっても、届いたからには使いたい、ということもあるでしょう。

だったら、30万円未満のパソコンであっても、別に、全額経費にしなければならないわけではないのです。

利益を出したいなら、器具備品として資産計上しましょう。

購入価額を4年で割って、さら2月納品なら、1カ月分の金額にするために12カ月で割って、1カ月分だけ、経費にすることができます。(個人事業者で定額法の場合)

25万円のパソコンが年末(12月)に届いたら、

- 使用開始して、25万円を全額経費にする

- 使用開始して、25万円÷4年÷12カ月=5,209円を経費にする

- 箱から出さずにおき、経費を0円にする

の選択肢があることになります。いまの利益を確認して、どれがいいか考えてみましょう。

リースの場合は、モノが届いた日ではなく、あくまでリース期間開始日から経費にする

備品をリースすることもありますよね。

リースは、契約日だったり、納品日だったり、初回引き落とし日だったり、リース期間開始日だったりと、契約書などに様々な日付が書いてあります。

購入した場合は、先ほどお話したように、仕事に使い始めた日に経費になるんですけど、リースは違います。

リース期間の開始日から、経費になります。

ちなみに、30万円未満のリース備品は、買った場合と同様に、全額経費にすることもできます。

が、この経費になる日も、リース期間開始日で決まります。※

年末に届いても、リース期間開始日が来年の1月からなら、今年の経費にする余地はありません。来年の経費となります(個人事業者、または12月決算法人の場合)。

※(平24. 3. 5 名裁(法)平23-85)

今日の漫画…『ブレイド&バスタード』2話まで 冒頭シーンが『隣り合わせの灰と青春』オマージュか。でもいまのところ、それほどでもないかな。

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細