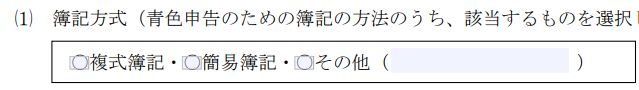

所得税の青色申告承認申請書を出すと、簿記方式を選択する欄があります。

複式簿記、簡易簿記、その他の3つから選びます。

複式簿記は、パソコンに会計ソフトをインストールするか、サブスクのクラウド会計ソフトを使う場合に、チェックを入れます。

基本、それ以外の場合は、簡易簿記です。これでも、税金のかかる部分を10万円減らすことができます。

(「その他」ってなんでしょうね??)

複式簿記に求められていること

複式簿記であれば、もうけと財産とを同時に計算しますので、青色申告決算書の4ページ目「貸借対照表」が作れます。

お金を使うと、お金が減る。というあたりまえのことを記録するのが複式簿記です。

使う前のお金(期首)-使ったお金=使ったあとのお金の残り(期末)

上記の計算上の残りが、実際の年末時点のお金をカウントした額(通帳の残高でもよい)と一致していることで、収支の正しさを証明しているのです。

もし、計算上の残りが、実際のお金の額と異なるなら、収支にもれやダブりがある、ということになるからです。

なので、青色申告の55万円 or 65万円控除を受けたければ、期首と期末の残りの金額を貸借対照表に入力しないといけません。

簡易簿記は、もうけだけを計算すればよい

しかし、簡易簿記の人は、貸借対照表を作成する義務はありません。

損益計算書だけを作成すればよいのです。

これは、いわゆる「白色申告」の人が作成すべき集計表と同じです。

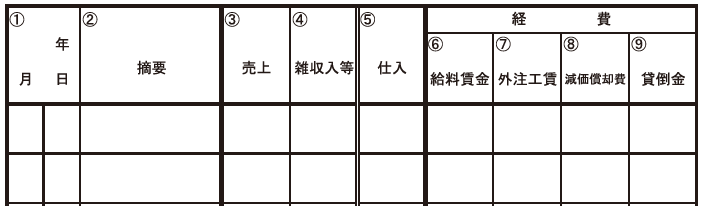

日々の売上と、日々の経費を、内容ごとに、月別にまとめておく。その証拠となる領収書(控え)やレシートを取っておく。

実際の預金残高と突き合わせて確認することまでは求められていません。

特に、パソコンとか会計ソフトはちょっと無理だなという方。現金商売、受注生産・販売の方は、簡易簿記と相性がよいです。

簡易簿記でも、心証のよい簿記を目指そう

簡易簿記はじゃあ、多少いいかげんでもいいのか。

そういうわけではありません。残高と合わせなくとも、できるだけ、Excelでしっかりした集計表をつくりましょう。

特に現金商売の方は、売上金の領収証に通し番号を振り(ナンバリングスタンプを活用する等)、その番号を日々Excelにも入力し、月別の売上を集計していきます。

実際の現金残と合わせないなら、別の方法で「もれ、ダブり」がないことを証明する必要があります。それがナンバリングです。

数字が連続している領収書と、同様に連続している集計表とを組み合わせることで、自分でも現金売上が正しいかチェックできますし、外部の人が調査に来たときも、心証がよくなります。

その売上のためにどうしてもかかる仕入・経費(売上原価といいます)がある場合は、これも月別に集計しておきます。

青色申告決算書の2ページ目で、月別の売上・仕入を記載する必要があるからです。

また、メインの売上以外の雑収入は、別にまとめておきましょう。これも2ページ目に年額を書くからです。

青色申告決算書というゴールを見すえて、これに合うような経理をやっていければベターです。

税金の申告のためというよりは、ご商売が、いま、儲かっているのかどうか知ろうとすれば、自然とこんな簿記になるはずです。

ちなみに、Excelを活用すれば、上のような、列の多い集計表の形をとらなくても、もっとシンプルに作成することができます。

そのあたりのサポートもいたしますので、よろしければ、ご相談ください。

もうけの計算になれてきたら、65万円控除が目指せる複式簿記にステップアップしていきましょう。

今日の初めて

- 確定申告のお客様と打ち合わせ

- Microsoft 365 導入

- Notion 導入

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細