定額減税(月次減税事務)がはじまります。給与担当者の方、がんばりすぎないでください。事務負担を減らす方法を紹介します。

各役員・従業員(社員)の月次減税額のトータルは、 30,000 円×(人数:本人+配偶者+扶養親族)で計算します。

そのため、まずは、その従業員の配偶者や扶養親族を人数にカウントするかどうか、調べる必要があります。

去年の年末調整時に集めた扶養控除等申告書をベースに調べると、そこに載っていてもカウントしない人、載っていないけどカウントする人がいるので、やっかいです。

そこで、「令和 6 年分 源泉徴収に係る定額減税のための申告書」(記載例)を、扶養控除等申告書の記載内容の有無にかかわらず、全員※に記入してもらい、提出してもらう方法でも OK とされています。(2024年4月15日号の税務通信)

(※自社がバイト先であって、乙欄・丙欄で源泉徴収している従業員を除きます)

本当は、扶養控除等申告書に記載がない人を補充するための申告書ですが、記載があっても、重複して出すことに問題はありません。

社員全員に、

- 日本に住んでいる

- 合計所得金額が 48 万円以下の配偶者&扶養親族(年齢を問わない)

を改めて、全員書いてもらうのです。

国税庁の書式を使うなら、その説明書きと異なり、「扶養控除等申告書」に記載がある人も記載する!と注意書きしておきましょう。

同じ情報が集められれば、 Excel で自作した書式などで収集してもかまいません。国税庁の書式は使わなくて OK です。

そうすれば、この「定額減税のための申告書」(あるいは自作の Excel )だけを見て、月次減税額の算定に必要な人数をカウントすることができ、ミスするリスクを下げることができます。

目次

人数にカウントする配偶者の確認

配偶者は、日本に住んでいる同一生計配偶者をカウントします。

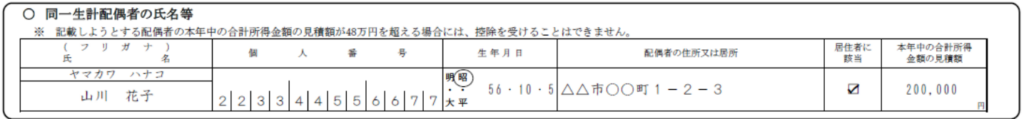

源泉徴収に係る定額減税のための申告書の「同一生計配偶者の氏名等」欄をチェックして、次の 3 つが OK なら、人数にカウントします。

- □「配偶者の住所又は居所」が日本の住所である

- □「居住者に該当」にチェックがついている

- □「本年中の所得の見積額」 ≦ 48 万円(給与収入なら 103 万円)

同一生計配偶者は、一緒に住んでいるか、または、別居していても生活費を送金している・年末年始や長期休みの期間は戻ってくるのであれば OK です。

ただし、別居先が外国だと NG です。母国に残してきた配偶者や、外国でずっと仕事をしている配偶者は、載っていてもカウントしません。

扶養控除等申告書で確認しないほうがいい理由

扶養控除等申告書で確認すると問題があります。

扶養控除等申告書の源泉控除対象配偶者欄には、所得の見積額が 95 万円(給与収入なら 150 万円)までの配偶者が記載されますが、その配偶者の所得の見積額が 48 万円超であれば、カウントしません。

さらに、実際には配偶者がいても、源泉控除対象配偶者欄に記載がない可能性があるからです。

記載がない理由は、その社員本人の合計所得金額の見積額が 900 万円(給与収入なら 1095 万円、所得金額調整控除ありなら 1110 万円)超の場合は、記載しても源泉徴収の際に「扶養親族等の数」を増やせないからです。

記載がなくても、会社の福利厚生で、結婚祝や出産祝を出していれば、「ひょっとして……?」と総務サイドで気づけるかもしれません。

同一生計配偶者が障害者で、そのことについて源泉徴収の際に「扶養親族等の数+ 1」している人は、配偶者の記載が扶養控除等申告書の「障害者、寡婦、ひとり親又は勤労学生」欄で配偶者がいることがわかったり、「配偶者の有無」欄でわかったりするかもしれません。

でも、やはりカウントがもれるリスクがありますので、全員に「源泉徴収に係る定額減税のための申告書」を提出してもらい、日本にいる配偶者・扶養親族全員のデータを提出してもらう運用をおすすめします。

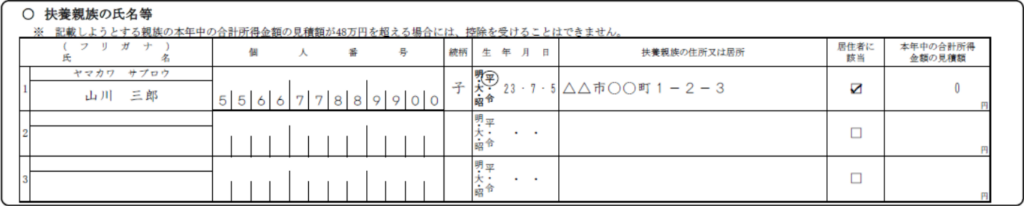

人数にカウントする扶養親族の確認

扶養親族は、日本に住んでいる扶養親族(年齢は問わない)をカウントします。

「B. 控除対象扶養親族」 または「16歳未満の扶養親族」欄に記載がある扶養親族については、次の 3 つが OK なら、人数にカウントします。

- □「扶養親族の住所又は居所」が日本の住所である

- □「「居住者に該当」にチェックがついている

- □「本年中の所得の見積額」 ≦ 48 万円(給与収入なら 103 万円)

同一生計配偶者と同様、同居か、国内別居(送金・帰省あり)は OK です。

国外別居は NG です。母国に残してきた子どもや、海外に留学させている子どもは、載っていてもカウントしません。

扶養控除等申告書で確認しないほうがいい理由

扶養控除等申告書で確認すると問題があります。「16歳未満の扶養親族」を空欄にしている社員がいるかもしれないことです。

記載がない理由は、源泉徴収に影響がないからです。

源泉徴収に係る定額減税のための申告書を出してもらえなかった場合

6 月に最初に払う賞与または給与の計算が終わるまでに、社員から「源泉徴収に係る定額減税のための申告書」を出してもらえれば、月次減税額に反映できます。

が、社員からの申告が給与計算に間に合わなければ、年末調整の書類として「令和6年分 年末調整に係る定額減税のための申告書」を提出してもらい、年末調整で追加の減税を受けてもらうことになります。

この書式は、 9 月に正式版がリリースされる予定ですので、しばしお待ちを。

なお、正式名称は、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」といいます……。

昨日のはじめて

DLsite で同人誌『鬼の子たちの零』雨峠をダウンロード購入

「教えて税理士さん」に応募

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細