ふだんは消費者向けの仕事をしているフリーランスの方が、たまたま法人向けのお仕事をした場合、請求書を発行することになります。

法人向けの請求書を作りなれていないと、お客様から問い合わせが来てしまったり、入金が遅れたりする場合があります。

特に、インボイス登録していない場合の注意点を確認していきましょう。

インボイス登録していないことが問題になるか?

大きな法人(会社)と取引する場合、インボイス登録しているか聞かれることがあります。

登録していなければ、していない旨、答えればよいです。

(法人であっても、小さな会社の場合、インボイス登録しているかどうかは気にされません)

インボイス制度が始まったので、大きな法人は、免税事業者(登録なし)からの購入は避けたい気持ちになっています。負担が増えるからです。

ただ、2026年9月30日までは、激変緩和措置で、大きな法人の負担は小さくなっています。

なので、登録していないからといって、いきなり取引を断られることはまだ珍しいです。

ただ、その請求書の書式・内容によっては、お客様が困ってしまうことがあります。

経理で止まってしまい、その後の手続きが遅れる可能性もあります。

お客様が困らない請求書には、何を書くか?

請求書は、書式は決まっていないようで、じつは書かなければいけないことがあります。

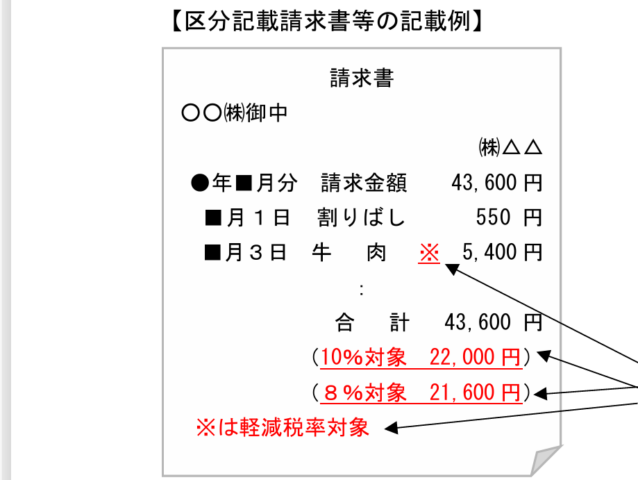

インボイス登録していないフリーランスが作成する請求書は、「区分記載請求書」として、記載項目が法律で決まっているのです。

- 請求書を作成した人の名前(または屋号)

- サービスを提供した、または成果物を納品した年月日(請求書の発行日とは別です!)

- サービスの内容、または納品物の内容(食品、月ぎめ新聞代の場合は「軽減税率対象」と入力)

- 税率(10%、8%)別の税込金額

- 請求書の宛名(お客様の法人名)

当たり前のようですが、意外に抜けているのが、消費税関連の項目です。

「自分は消費税の課税事業者じゃないから、何も書いてはいけないのかな」と思って、税率別の金額が漏れている場合があります。

または、士業などで、本来お客様負担の行政手数料や印紙税、登録免許税などを預かる場合は、その金額に消費税はかからないので、「10%の税込金額」とは分けなければいけません。

- サービス、納品物の代金、実費請求の交通費・郵送費 → 10%対象の税込合計額

- 預かった行政手数料、印紙税など → 非課税の合計額

- 1.と2. の合計額(請求合計)

お客様の経理部の担当者は、あなたの請求書を入力するにあたり、課税取引(10%、軽減8%)、非課税取引を区別したいのです。

また、区分記載請求書の要件を満たしたものを保存する必要があるので、あなたにそれを求めているのです。

免税事業者でも消費税のことを書いてよい

法律上は、このとおり書けば(区分記載請求書等の記載要件を満たせば)OKなのですが、当初出した請求書について問い合わせがあったときに「消費税額も載せて」と言われることもあります。

その場合は、税込金額÷1.1×0.1(税率10%の場合)=消費税額(端数切捨て)で消費税額を出し、「内、消費税等 ×××円」と記載しましょう。

税抜金額も必要なら、税込金額-消費税等の計算で算出して記載します。

なお、源泉徴収されるフリーランスの方は、10%(8%)対象の税抜金額×10.21%=源泉徴収税額 としたほうが、そのときの手取りがちょっとだけ増えます。

税込金額×10.21%で源泉徴収税額を計算しても、確定申告で精算されるので、最終時には損はしませんが。

免税事業者でも、消費税額分を請求してはいけない、消費税額を書いてはいけないということはありません。

むしろ、税率別の請求額、消費税の非課税の請求額を分けて表示しないと、お客様が困るのです。

「偽インボイスを出すと罰せられる?」という話を聞いたことがあるかもしれません。

違法な、偽インボイスに該当するのは、インボイス登録していないのに、「T」で始まる登録番号を記載したり、他人の登録番号を自分のものと偽って記載したりした場合です。

もし、請求書の訂正版(消費税関連の修正)の発行を求められたら、この記事を参考にご対応いただければ。

(メール相談のご依頼も受け付けています)

近況報告

モノンクル7年ぶりのアルバムが出ました。すごくよい。広めたいなー。

新規面談の日程調整、法人の月次の準備、校正の仕事など。

1日1新:ブライアン・イーノ「リフレクション」

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細