インボイスとやらのために、登録番号を取得された個人の方。

消費税の申告と納税が必要です。

納税は、売上金の中から納税しますので、貯金をしておく必要があります。

申告は、今年はじめての場合、大きく分けて2つあります。

- 外注費や設備投資、期末の仕入れが少なく、納税が決まっている方は「確定申告書等作成コーナー」

- 独立したばかりで売上よりも設備投資や仕入れが先行し、消費税の還付を受けたい方は「freee申告 消費税」

確定申告書等作成コーナーで申告する場合

申告は、確定申告書等作成コーナーで、1月4日から行うことができます。これは、国税庁が提供しているものなので、無料で使えます。

いつもは消費税の申告をしていないが、インボイスに対応するために登録番号を取得された方(2割特例が使える)は、売上高を区分するだけで、消費税の申告ができます。

白色申告や青色申告特別控除10万円(簡易簿記)の方は、いつもの決算書の作成+αでいいわけです。

外部への支払いが少なく、自分自身で行う仕事だけの方は、ほぼ納税となりますので、この無料サービスを使いましょう。

freee申告 消費税で申告する場合

反対に、独立したばかりなどで、外部への支払金額が自分の売上金額より多い場合、消費税は納付ではなく、還付されます。

還付は、2割特例の申告書では受けられません。確定申告書等作成コーナーでも還付申告書は作れますが、詳しい知識が必要です。

freee会計で経理をしている(65万円控除を受けるため)なら、こちらで還付申告書を作ったほうがスムーズです。

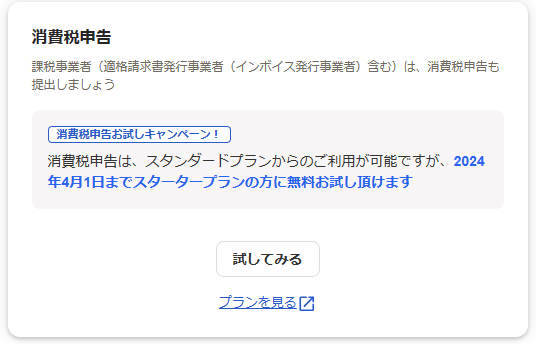

これは、民間のサービスなので、会計ソフトは有料です。しかも、通常は、最安プラン(スタータープラン)では消費税の申告書は作れません。

でも、2023年4月1日まで限定で、最安プランでも消費税の申告書が作れます。

「はじめての消費税申告」が還付になる場合は、今年はこれでしのいでいただいて、来年の申告は、料金と相談して、また考えましょう。

黒字でも還付になる理由

基本、黒字なら所得税は納付しますが、消費税だけ還付になることもあります。

設備投資すると、所得税の経費になるのは減価償却費だけですが、消費税の経費になるのは、支払った全額です(納品完了したものに限る)。

商品を仕入れると、所得税の経費になるのは売れた分だけですが、消費税の経費になるのは、やはり、支払った全額です(納品完了したものに限る)。

輸出や海外事業者にサービス提供をしている方、Kindle本の売上が多額の方は、消費税の納税額がそもそも生じませんので、消費税のかかった経費分が還付される可能性があります。

手早く2割特例で納付すべきか、手間をかけて還付申告すべきか。迷ったら税理士に聞いてみてはいかがでしょうか。メールでもお答えしています。

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細