「相続税の申告が必要か、気になる」という方、便利な無料ツールがあります。

国の役所が作った「相続税の申告要否判定コーナー」です。

相続税は、所得税同様、誰でも関係しうる税金なので、国がその対策を用意してくれています。

戸建のご自宅と、金融資産があるという前提で、この判定コーナーの効率的な入力方法を説明します。

目次

判定要素は、財産の金額と法定相続人の数

相続税の申告が必要かどうかは、一般的に、財産の純額が、基礎控除を上回るかどうかで決まります。

- 財産の純額=土地・建物・有価証券・現預金-債務-葬式費用

- 基礎控除=3,000万円+600万円×法定相続人の数

となります。法定相続人が3人なら、4,800万円。ひとり増えるごとに、600万円ずつ増えます。

財産がこの基礎控除以下なら、申告する必要はありません。この判定を、先ほどの判定コーナーで行おうというわけです。

なので、難しい計算はWebアプリがやってくれます。法定相続人の数のカウントのポイントは、次のとおり。

- 配偶者が残されているか?

- 子どもの数を正しく数えたか?

1回目の相続なら「配偶者はいますか。」に「はい」、2回目の相続なら「いいえ」と答えます。

配偶者が相続放棄していても「はい」です。

「私は財産、いらないよ」と言われたことは、相続放棄とはいいません。家庭裁判所で「相続の放棄の申述」という手続きをしたら相続放棄です。その方は、法定相続人の数に含めます。

「子供の人数を入力してください。」については、注意点があります。人為的に増減させることはできない、と考えます。

- 相続放棄した子がいても、人数から減らさない

- 養子が3人以上いても、実の子どもがいれば、上限である2人と数えます

- 前の妻・前の夫の子もカウントします(前の妻・前の夫はカウントしません)

入力後、「計算」ボタンをクリックすれば、相続税に対する防御力である「遺産に係る基礎控除額」が求まります。次に進みましょう。

子どものいない夫婦の場合の入力方法

判定コーナーでは、「子」以外の入力をする欄がありませんが、もし、子どものいない夫婦だったのでしたら、次のように入力します。

- 亡くなられた方の親が存命なら、その方のご存命の親の人数を入力

- 親が存命でなければ、亡くなられた方の兄弟・姉妹の人数を入力

ここでは、親や兄弟を「子供の人数」の欄に入れていますが、あくまで基礎控除などを計算するための便宜上のものなので、気にしなくて大丈夫です。

土地の評価、生命保険等は判定コーナーを使おう

土地の金額

今回は、あくまで申告がいるかいらないかの判定のためなので、厳密に入力はしません。

でも入力が必要なのが、「土地」と「生命保険金等・死亡退職金等」です。

土地は、11月下旬以降なら、全国地価マップに最新の路線価が載りますので、そこから亡くなられた方のご自宅の郵便番号で検索→住所を検索 で探せます。

それ以前だと、財産評価基準書でPDFの地図から根気よく該当地の路線価を調べます。

「都道府県を選択」→「路線価図」→「市区町村を選択」→「この市区町村の索引図ページへ」から探すと、大きなマップから選ぶので、土地を見つけやすいです。

ご自宅の土地の路線価を見つけたら、

- 土地等の利用区分は、自用地を選択

- 角地の場合は、路線価の高い方→路線価の低い方の順番で入力

- 所在地は、概算なので市区町村名だけ入力

- 土地等の面積は、固定資産税納税通知書の土地の面積を入力

- 共有の場合は、亡くなられた方の持分割合を入力(登記事項証明書、登記情報で確認)

- 「計算」ボタンで評価額を出す

全国地価マップなどに路線価の表示がない場合は、倍率方式で土地を評価します。

財産評価基準書→「評価倍率表」→「一般の土地等用」で倍率を調べて、固定資産税納税通知書から土地の価額(課税標準額ではないほう)を調べて、「倍率」のボタンから入力します。こっちのほうが簡単ですね。

土地について、固定資産税の評価額を使うのは倍率方式の場合です。路線価がある場合には使いませんので、注意しましょう。

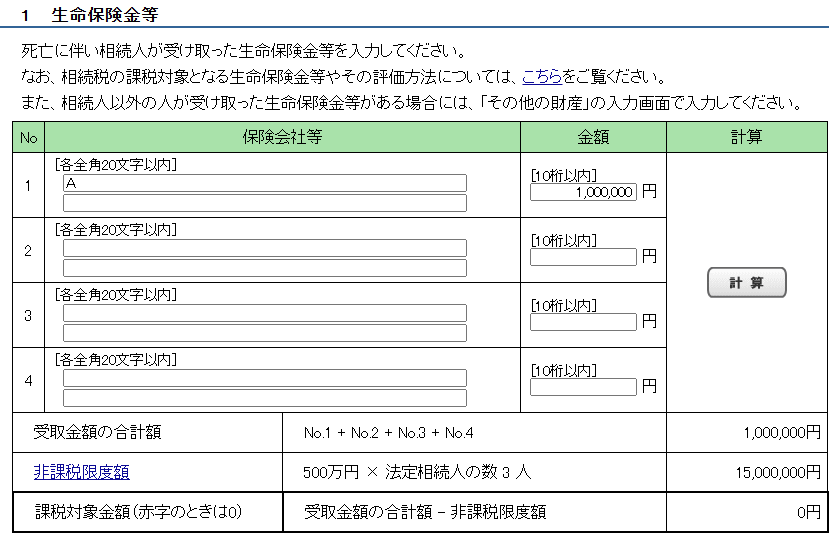

生命保険金・死亡退職金の金額

生命保険については、年に1回「契約内容の確認」という書類が届いていると思いますので、そこに記載された保険金額を入力します。

もし、在職中に亡くなられて、勤務先から死亡退職金が出ていたら、その金額を入力します。

概算なので、保険会社等・支払会社等の名称はざっくりでOKです。

最後に「計算」ボタンを押して課税対象金額を出します。法定相続人の数が多いと、0円になることもあります。

上記以外の財産・債務はExcelで集計して、全部現金で入力すると速い

で、それ以外の財産です。

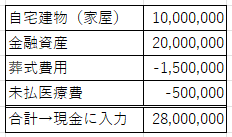

- 自宅の建物(家屋)…固定資産税納税通知書の価額(評価額) ※課税標準額ではないので注意

- 現金・預貯金・有価証券などの金融資産

- 相続開始前3年以内(現状)に亡くなられた方から、贈与を受けた財産(贈与税がかからなかったものも含みます)

あと、マイナスの財産である、債務・葬式費用。

これは、Excelに一覧表を作って、現預金などプラスの財産は、正の値で入力。

債務・葬式費用などマイナスの財産は、マイナス符号をつけた負の値で入力。

(生前のシミュレーションなら、葬式費用は仮に -1,500,000円と入力)

このプラス金額・マイナス金額を、ExcelのSUM関数で合計額(純額)を一気に出します。

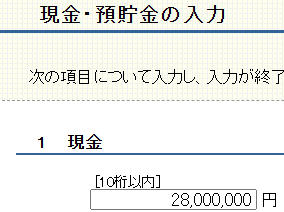

そして、その合計額を、判定コーナーの「現金・預貯金」→「1 現金」にまとめて入れてしまうと効率的です。

いちいち、いろんな入力先に入力する手間を省けます。とにかく申告する必要があるか確かめてしまうのです。

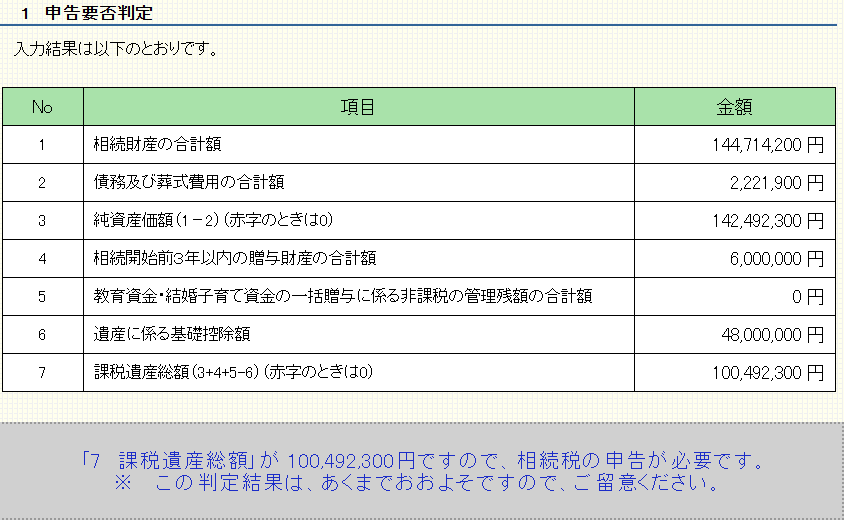

そこまで済んだら、「次へ進む」。以下にサンプル画像を示します。

申告要否判定が出て、「6 遺産に係る基礎控除額」と「7 課税遺産総額」とを比較して、「7」後者の方が大きければ、相続税の申告が必要です。

申告が必要になっても、このあとのページで、小規模宅地の特例と配偶者の税額軽減額を概算することができ、実際の納税額のイメージまで掴めます。

ただ、これらの特例を使って相続税が0円になる場合であっても、申告が必要なことに変わりはありません。

残念ながら、「確定申告書等作成コーナー」では相続税の申告書は作れませんので、税理士などにご相談いただくことにはなります。

最後に、「入力データを一時保存する」でPCにデータを保存しておけば、また計算結果を見たり、続きをすることができますので、おすすめです。

編集後記

1日なので9月の月次決算を完了。

確定申告用の生命保険料控除証明書が届き始めました。証明書のページを写真にとって、書類は今年のファイルケースに保管しておきましょう。

あと、『ふつうの軽音部』3巻のプレゼントに応募。締め切りが近い……!

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細