インボイス制度開始後の登録申請書の変更

2023年10月1日から、登録申請書の書式が難解になっています。

何が難解なのかというと、申請書の文字を、文字通りに読むと、正しく書けないからです。

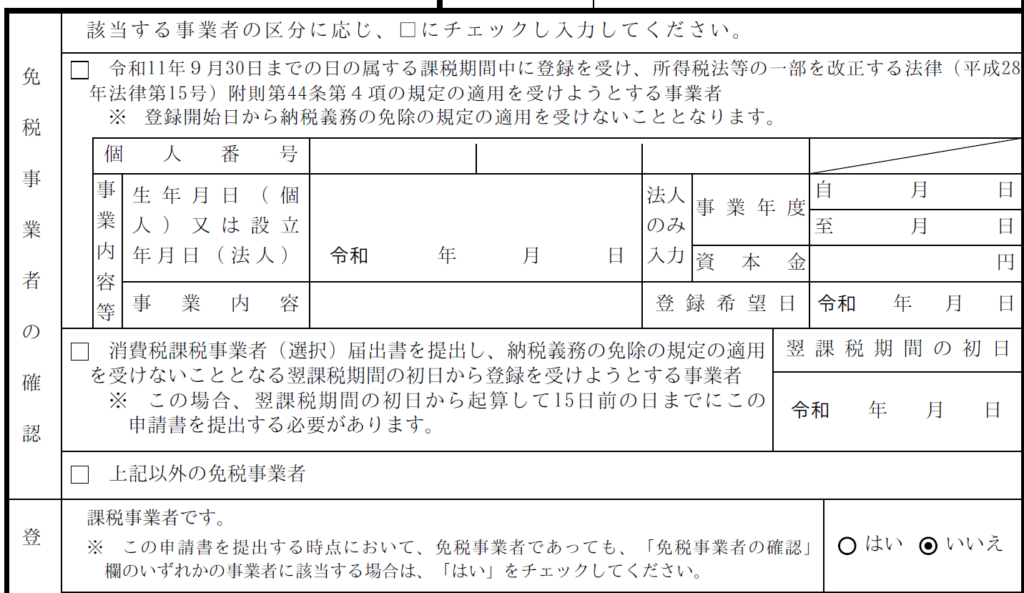

【免税事業者の確認】欄、免税事業者だから記入するのかな? と思うじゃないですか。場合によっては、免税事業者であっても空欄でいいのです。

下の【課税事業者です。】も。【免税事業者であっても…「はい」をチェックしてください】って、もはや日本語のていをなしていません。

これはもう、e-Taxソフトを使うしかないです。

以下は、上記の難解な記載をしなくてもいいパターンを解説します。

2023年開業で、インボイス制度開始と同時に登録する場合の記載例

2023年開業で、最速で(10月1日)インボイス登録したい。これが、【免税事業者の確認】欄を空欄でOKな方の入力パターンです。

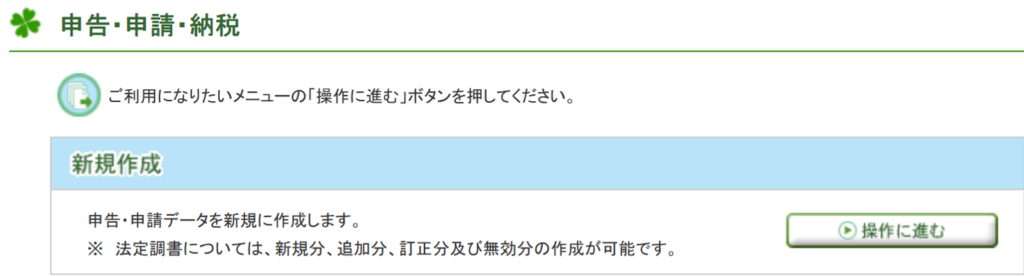

e-Taxソフト(WEB版)なら、この難解な申請書も、ステップごとに作成することができるので、おすすめです。丁寧なガイドつき。

まずはログインして、【申告・申請・納税】メニューの【新規作成】を選びましょう。

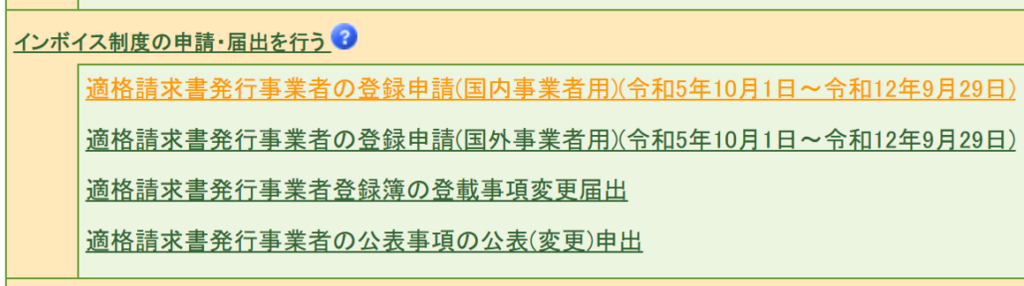

そして、令和5年10月1日~verの登録申請をクリック。

この申請書を出せば、消費税の納税が必須となりますので、覚悟して申請しましょう。

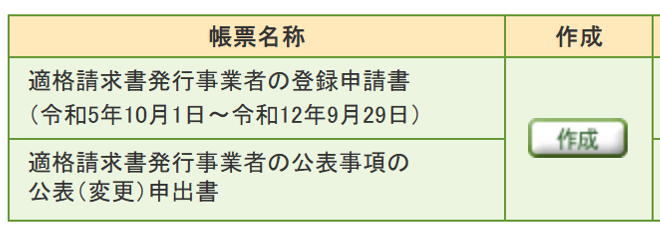

提出先税務署は住所から自動入力されています。次の「作成」をクリック。

氏名も自動入力済み。氏と名との間には全角スペースを入れるのが正式です。

次は住所の入力。納税地は、フリガナ・漢字かなともに、都道府県名から入れるのが正式で、「チョウメ」「バン」「ゴウ」などもフリガナを入れるのが正式です。(ま、正直どっちでもいいかなとは思いますが)

通常は、納税地と住所は同じ場所でOKです。

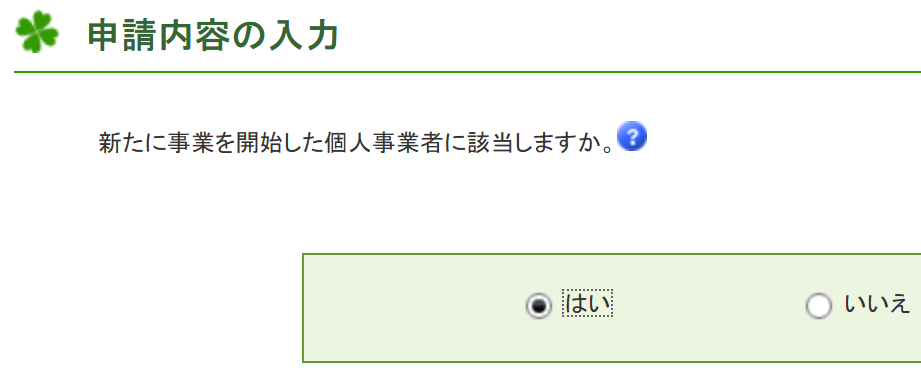

「新たに事業を開始した個人事業者に該当しますか」

意味の分からないものがあったら、【?】をクリックすると説明が見られます。

【個人事業者が事業を開始した日(法人の場合は設立された日)の属する課税期間中にこの申請書を提出する場合は、「はい」を選択してください】と説明が出ます。

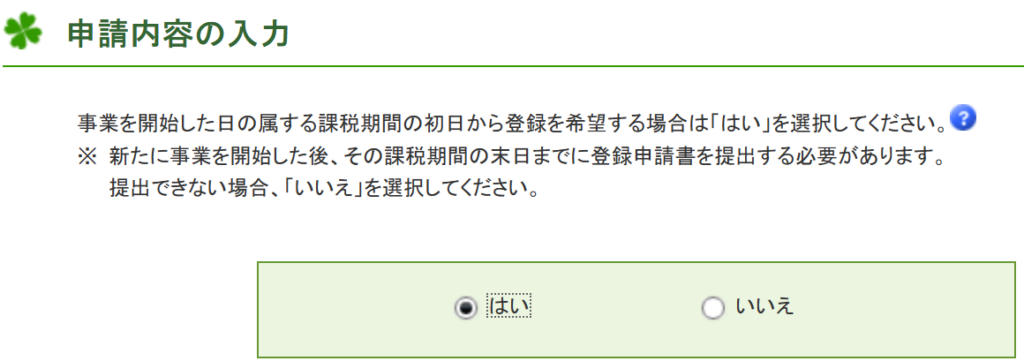

ここが例の難解なポイントですが、ステップ・バイ・ステップで説明されるので、指示にすなおに従えばOKです。

個人なら、2023年中9月30日以前に開業して、12月31日までに申請するなら、ここも【はい】でよいわけです。

新規開業の個人の【課税期間の初日】は2023年5年1月1日であり、インボイス制度は2023年10月1日から開始なので、10月1日からインボイス登録され、課税事業者となることができます。

また、法人の場合には、設立前に登録申請書を出すことはできないので、初年度の期末までに申請書を提出すれば、「期首にさかのぼって(期首が2023年9月30日以前なら10月1日に)」登録されることとなります(インボイスQ&A 問11)。

ふつうは、登録希望日の15日前に提出するルールがありますが、新規開業時にかぎって、例外的に提出日より前の日(最短で2023年10月1日)に登録することができます。

そのため、新規開業・設立で、「課税期間の初日からインボイス登録する特例」を利用する今回のケースでは、「登録希望日」という概念がないわけです。

なので、【免税事業者の確認】欄に記入する必要がありません。

2023年に新規開業・設立した場合は、登録申請書の書き方が難解です。e-Taxで着実に作成しましょう。

今日の初めて

(自分の)適格請求書発行事業者の登録申請書(国内事業者用)の提出

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細