3月15日までに、去年の分の確定申告をする。

というのが原則です。なお、確定申告期間とよばれる2月16日から3月15日という期間は、税務署が主催する確定申告会場がオープンしている期間というだけです。

e-Tax(確定申告書等作成コーナー)なら、1月4日から申告できますし、内容も有効です。

もう申告も納税も済ましてしまったが、誤りに気付いた

確定申告書の早期提出をおすすめしています。

税務署に相談に行くにしても、2月15日以前のほうが空いています。

万一、あとから間違ったことに気づいても、3月15日までに正しい申告をしなおせばいいです。あとから出したものが正しいものとして扱われます。

すでに間違った(多すぎる)税金を納付してしまったとしても、誤納還付というかたちで、納めたのが正しい税額になるように、差額が還付されます。

ただし、「あとから正しいものが提出された」ということに税務署が気づいてからの還付となりますので、時間はかかります。

還付までの時間を短縮したければ、税務署の管理運営部門に電話をかけて、「〇月×日に確定申告と納税をしましたが、△月□日に『訂正申告』をしましたので、誤納還付をお願いします」と伝えるとよいそうです。

一般口座の株式譲渡で損失を出したが、受渡日が翌年だった

上場株の売却損で、他の売却益・配当を相殺できるというのは、株取引をしている方には常識です。

証券会社に口座を開設するときに、特定口座と一般口座とを選べます。

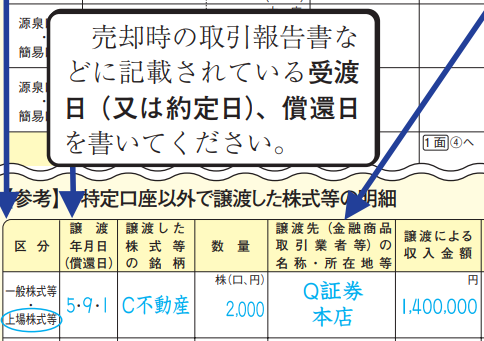

一般口座は、確定申告書の「株式等に係る譲渡所得等の金額の計算明細書」では、「特定口座以外で譲渡した幹部式等の明細」というところに記載します。

売却のつど交付される取引報告書をもとに入力していくのですが、このうち「譲渡年月日」、受渡日または約定日を書けと『株式等の譲渡所得等の申告のしかた』にあります。

一般口座は、受渡日と約定日、どちらか選べるんですね。

年末近くに約定すると、受渡しが翌年になることがあります。そこで譲渡損が出てしまった。

でも、去年は配当収入がある。一般口座で受渡日が翌年になった譲渡損で相殺できるのか?

できます。約定日が去年だからです。これは一般口座(自分で損益を計算する)だからできます。

特定口座は、損益を証券会社に計算してもらっています(ちなみに受渡日ベース)ので、自分で計算しなおすことはできないのです。

還付申告したいが、医療費を補てんする金額が未確定のとき

保険金などで補てんされる金額が確定申告書を提出する時までに確定していない場合には、その保険金などの見込額を記載します。後日、保険金などを受け取った際に、その額が見込額と異なるときは、申告内容を訂正してください。

医療費控除の明細書|国税庁 (nta.go.jp)

去年に支払った医療費について、高額療養費が支給される予定がある。または助成金がもらえる。でも、入金が今年になる場合。

去年に支払った医療費からこの種の「補てんされる金額」をマイナスしないといけませんので、まだ入金されていなくても、「医療費控除の明細書」に入力する必要があります。

しかし、実際問題、見込額を算出するのが面倒ですね。見込みと違ったら訂正をしないといけないですし。

そこで、もし、あなたが、1カ所のお給料だけが収入(年末調整済み)なのでしたら、いい方法があります。この医療費控除の申告をすると、源泉徴収された税金が必ず還付されますよね。

還付申告は、去年の分は、今年を含めて5年間(5年目の12月31日まで)、行うことができます。

なので、3月15日までに確定申告しなきゃ!と焦ることはありません。高額療養費などが今年入金されるのを待ってから、確定した「補てんされる金額」を入力して、申告すればいいのです。

税務署に還付申告の相談をするのにも、3月16日以降のほうが空いていて、よろしいかと思います。

もちろん、還付が遅くなりますので、そこが許容できる方におすすめしています。

アイデアしだいで、確定申告も楽しくやれる、かもしれません。

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細