国債(特定公社債等)の利子所得を申告した人は、あまりいないのではないかと思います。

基本、申告しなくていいからですね。

申告しなくていいのは、源泉徴収といって、あらかじめ税金(国税15.315%、地方税5%)が天引きされているからです。

会社員の方が、年末調整されて確定申告しないのと同じ。収入が年400万円以下の年金のみ(外国の年金を除く)の方が、天引きされているため、確定申告しなくてよいのと同じです。

しかし、上場株の売却損が出た場合は、国債の利子から天引きされた税金が還付される場合があります。

申告することで合計所得金額が増えても、他の所得控除や社会保険料への影響が軽微な場合は、申告してみましょう。

いざ利子所得を申告しようとすると、途方に暮れることに

国債は、基本的には、上場株式と同じように扱われます。違いは、一般口座しか持っていなくても、確実に20.315%で源泉徴収されることです。(以下、一般口座を前提に話を進めます)

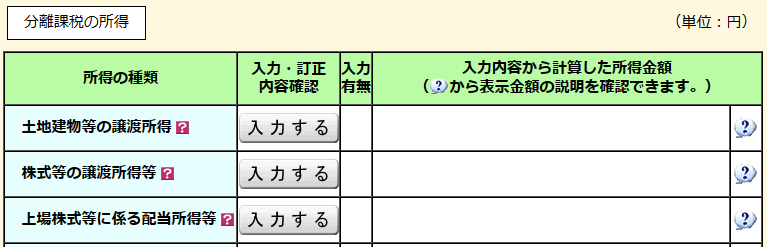

そのため、申告するなら、上場株式と同じく、分離課税用の「第三表」を使います。

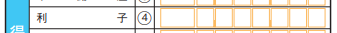

確定申告書の「第一表」の所得金額にも「利子」の欄はありますが、これは、総合課税の利子所得なので、ここには書きません。

ちなみに、収入金額に利子所得の欄がないのは、これのみ、収入=所得だからです。収入からマイナスできる経費はありません。

さて、第三表です。

それじゃ、申告書作るぞ!と思っても、第三表に、「利子」の文字、ないですね。

ここで途方に暮れることになります。どこに利子の収入を書けばいいんだ……。

答えは、(テ)です! 利子は、「上場株式等の配当等」の「等」に含まれているのです。

税金の用語で「等」は、よく出てきますが、「等」に入る具体的な何かは、ちゃんと決まっています。ここでは特定公社債等の利子です。

損益通算をするなら、付表からスタートしよう

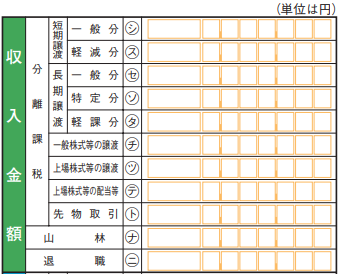

確定申告書付表「上場株式等に係る譲渡損失の損益通算及び繰越控除用」(黄色い紙)を見ると、もうちょっとわかりやすいですね。損益通算をするのなら、こちらから記入を始めるとわかりやすいかと思います。

ここでも、分離課税配当所得等金額の「等」が、利子所得であることが分かります。「利子等・配当等の収入金額」とありますもんね。(税込)というのは、源泉徴収される前の金額という意味です。

また、経費が引けるのも配当所得だけだというのも分かります。

じゃあ、ここの「利子等」の「等」は? 公社債投資信託の収益の分配、ですね。

利子と配当の合計額を、第三表の(テ)の収入金額に書いて、そこから配当を得るための借入金利子を引いた残りを、第三表の(73)の所得金額に書く、という流れです。

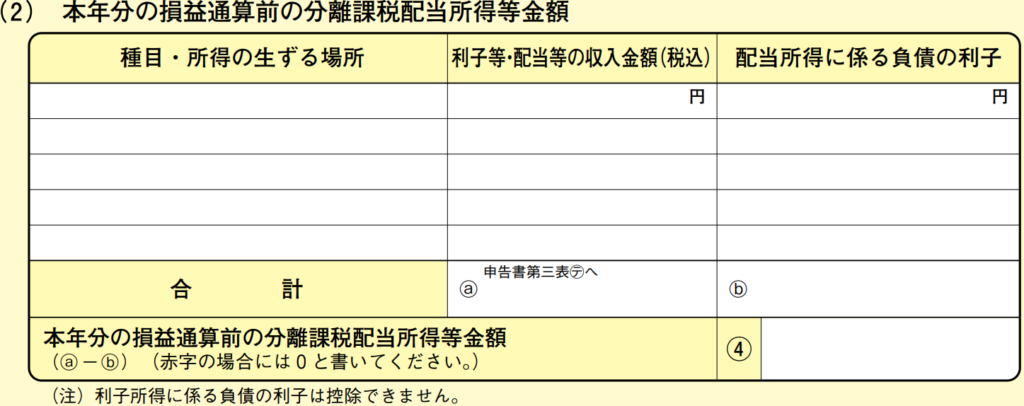

利子は、特定口座でない場合は、国債元利金支払計算書の「利子額」から集計・転記します。(以下、日本銀行ホームページにある見本)

利子をどこに書くか分かれば、あとは配当と同じ扱い

源泉徴収を避けて、効率よく証券投資をしたい方は、一般口座で投資をされるのでしょうが、国債だけは源泉徴収されてしまいます。あと、負債利子が経費にならないこと、総合課税にできないことが違いで、ほかは、上場株式の配当と同じです。

去年の譲渡損と相殺した場合は、(96)に記入します。ここにも配当「等」があり、それが特定公社債等の「利子」を指している、ということが分かれば、スムーズに記入できるのではないかと思います。

マニュアルを参照して、進めてみましょう。キーワード検索(行番号でも検索できます!)を駆使しつつ。

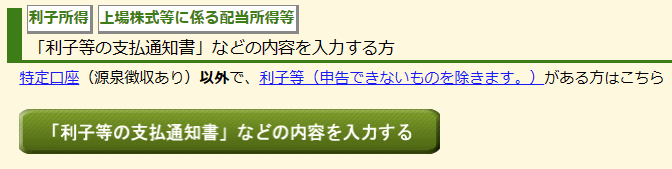

国税庁の公式サイト「確定申告書等作成コーナー」に入力する場合も同様で、「上場株式等に係る配当所得等」から進んでいただきます。この「等」が利子です。

中に入れば、ちゃんと「利子」と表示があるので、紙よりわかりやすくなっています。

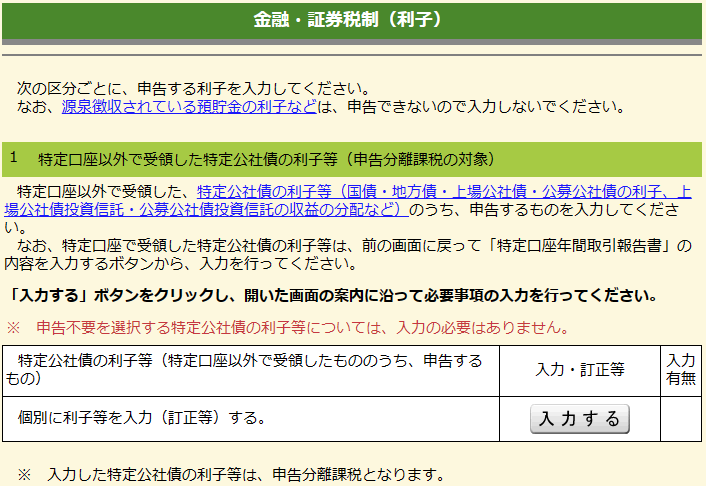

以下、一般口座、または、特定口座(源泉徴収なし)での利子所得を申告する場合の入力画面を示します。

↓

↓

今日の活動

- 自分の2月分の会計ソフトを締める。経過勘定の再振替まで

- ブログ、ホームページの見直し 顔写真の掲載

- 仕事のご依頼を受ける

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細