ビットコインなどの暗号資産の利益を計算するのは、けっこう手間です。

特に法人の場合、何も届出をしていなければ、移動平均法という方法で計算する必要があります。

その手間を省くために、国税庁公式がエクセルで計算書を作成してくれています。さすが、納税は義務、という感じですね。

暗号資産の計算書(移動平均法用)の残念なところ

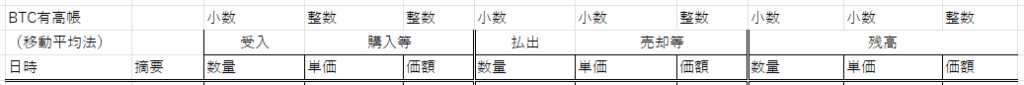

ただ残念なことが……これが見事なエクセル方眼紙、ネ申エクセルなんですよね。役所にありがちな、セルを細かく刻んで結合して……というダメなエクセルの形になってしまっています。

この何が不便かというと、bitFlyerなどのサイトからダウンロードした取引履歴Excelファイルを、貼付けできません。手入力か、文字列コピペの繰り返しが必須です。

また、関数の参照セルも追うことが困難になります。

しかも、数量は小数第2位までしか表示されないので、ちびちびマイニングなどしている場合、数量が全部「0.00」になってしまいます。BTCのマイニングだと、せいぜい小数第3位からしか数字出てこないので。

でも、ビットコイン等を売却すると、自動で売却益もきちっと出してくれます。おしいなあ、と思うところです。

エクセル方眼紙だけはやめてほしい……!(方眼紙にする必要ない!)というのが、イチ税理士からの切なる思いです。といいつつ、自前でExcelを作って、ビットコインの計算ができるようにしています。

自分で暗号資産の計算書を作り直すなら

簿記で学んだ商品有高帳(移動平均法)のとおりにExcelを作成すれば、国税庁エクセルと1円単位で同じ結果が出せます。

国税庁エクセルは、関数もネストがすごいことになっていますが、理論どおりにつくれば、関数はシンプルです。

前年繰越数量は、前期末の残高数量を持ってきます。

前年繰越価額は、移動平均法による暗号資産の簿価です。前期末日付けの取引所終値BTC/JPYで「時価評価する前」の金額です。

bitFlyerの取引レポート・明細をベースにしますと、購入等の数量は、取引種別:預入の数量(小数第八位まで)をそのまま持ってきます。

購入等の価額=INT(預入数量×通貨1数量) ※国税庁では、端数は切り捨てています。INT関数で切り捨てます。

残高数量=1行上の残高数量+購入等数量-売却等数量

残高価額=1行上の残高価額+購入等価額-売却等価額

残高単価=(1行上の残高価額+購入等価額)÷(1行上の残高数量+購入等数量)

これを1取引ごとに繰り返していきます。

売却益を計算する二つの方法

ビットコイン等の売却のときは、計算が変わります。取引履歴では、取引種別:売りの通貨1数量はマイナスになっています。

売った通貨1数量をプラスの数になおして、売却等数量に入力します。

売却価額=取引×通貨1数量 これを、プラスの値で売却等列の売却価額に入力します。これがいわば、売上です。

では、売った数量はいくらだったか(いわば、売上原価)。売却取引の1つ上の行の、残高単価×売却等数量が売上原価です。

売却益=売上-売上原価です。これは、売却取引のつど、売却益を算定するときの方法です。売ればすぐにもうかったかがわかるので、経営管理に向いています。

国税庁のエクセルは、年間の累計売却益を一括で計算する方法を採っています。

国税庁エクセルの売却原価(取得価額)=前年繰越価額+購入等価額の合計-残高価額 です。

まさに、棚卸資産の売上原価の計算と同じですね。まず、期末の残高を求めてから、費用から除く。この方法だと、年間の取引がすべて完了してからでないと利益が計算できないので、まさに税務申告用の方法です。

どちらでも、結果は同じになります。

ビットコインの計算についてご相談いただければ、取引のつど利益を算出したり、取引履歴をコピペで計算できるExcelシートをご提供しています。→ 単発相談

今日のできごと

- 税理士会から、確定申告電話相談センターの従事者向けのマニュアルが届きました。神奈川県では2月1日から、無料電話相談が始まります。税務署の方ではなくて、税理士が電話に出ますけど、おどろかないでくださいね。

1980年生まれ。木村将秀税理士事務所・代表。主にフリーランスやNPO法人のサポートをしている。自分で経理・申告したい/顧問税理士をつけたい/記帳代行を依頼したい に対応。特技はウォーキング(最長は戸塚~小田原間 45km 14時間)、趣味はジャズ喫茶巡り・村上春樹の本・SNK対戦型格闘ゲーム。プロフィール詳細